Исследование денежных потоков компании: модель предотвращения финансовых угроз |

В деятельности современной компании денежные потоки являются ограниченным ресурсом, что непосредственно связано с платежеспособностью компании, а значит, становится востребованным повышение эффективности управления денежными потоками. Практика применения планирования денежных потоков остается малоисследованной, что порождает трудности с внедрением мероприятий по повышению деловой активности и финансовых результатов деятельности. Особенности эффективного планирования и управления денежными потоками компании требуют вводить в финансовую модель инфляционные риски, риск ликвидности и другие финансовые угрозы, что обусловлено значительным негативным влиянием внешней среды.

В современной экономике денежные средства являются ограниченным ресурсом, поэтому в целях поддержания платежеспособности компании, как никогда, востребовано повышение эффективности управления денежными потоками.

Денежные потоки обслуживают финансово-экономическую деятельность компании, способствуют накоплению ликвидности, которая может быть направлена на финансирование как текущей, так и инвестиционной деятельности. Они используются при финансировании инвестиций, участвуют в обеспечении финансового равновесия на всех этапах жизненного цикла компании.

Исследованию денежных потоков посвящено немало публикаций. Денежные потоки в основном классифицируются с позиций сбалансированности, ликвидности, деловой активности (оборачиваемости). Финансовые аналитики под денежным потоком подразумевают объем наличности, имеющийся у компании в конкретном периоде времени. Для инвестиционных же аналитиков денежный поток представляет собой ожидаемые поступления денежных средств, то есть денежный поток корректируется на величину дисконта.

Для руководителей компаний денежный поток представляет собой движение денежных средств компании или сводную информацию о поступлениях и расходованиях за предшествующие периоды.

Появление и использование денежных средств компании происходят при производственной, инвестиционной и финансовой деятельности. Агрегирование, или объединение нескольких элементов в единое целое, заключается здесь в суммарном отражении денежных потоков компании от разных видов деятельности, а значит, учитывает влияние всех факторов, снижающих или увеличивающих каждый денежный поток компании.

Отечественные и зарубежные специалисты по-разному трактуют понятие «денежные потоки компании».

Однако нельзя согласиться с определением денежного потока, которое гласит, что чистый денежный поток является элементом анализа доходов и расходов предприятия, а сумма чистого денежного потока является лишь частным показателем анализа движения денежных потоков предприятия.

Всеми признанный гуру финансового менеджмента Дж. Теннент предлагает сформулированные им емкие и весьма современные трактовки, которые отличаются от предлагаемых в постсоветских странах определений и обогащают понимание денежных потоков компании на современном этапе.

В результате обобщения различных точек зрения под денежным потоком следует понимать совокупность генерируемых финансово-хозяйственной деятельностью компании денежных средств, распределенных во времени.

В общем виде система управления денежными потоками компании представляет собой совокупность методов, инструментов и специфических приемов целенаправленного и непрерывного воздействия специальной службы компании (обычно финансовой) на движение денежных средств для достижения поставленной цели.

Нестабильность экономики порождает достаточно большое количество рисков, усиливает непрочность хозяйственных связей и приводит к тому, что направление денежных потоков может изменяться на противоположное. Это влияние, например, проявилось в последние годы из-за принятия санкций и контрсанкций, а также ограничения в расчетах по ВЭД.

Поддержание оптимального остатка денежных средств в компании обеспечивается путем достижения сбалансированности их поступления и расходования.

Планированием денежных потоков в современной экономической литературе называют одну из функций финансового управления компанией в целом. Более детализированно под ней понимается составление текущих и перспективных бюджетов движения денежных потоков по всем направлениям деятельности компании.

Планирование — это технология управления бизнесом, в том числе обеспечивающая достижение оперативных и (или) стратегических целей компании с помощью финансовых планов (бюджетов). Необходимо отметить, что планирование денежных потоков способствует прогнозированию всех возможных событий и рисковых ситуаций, которые могут снизить платежеспособность и финансовую устойчивость компании и даже привести к банкротству. Следовательно, наличие полноценного плана денежных средств способствует выработке резервных стратегий и действий руководства.

Большинство методик планирования денежных потоков, описанных в литературе, не учитывают все возрастающее влияние факторов внешней среды национальной экономики, и компании не применяют их в своей деятельности.

Поэтому актуализированная по времени и срокам платежей система планирования денежных потоков должна отвечать следующим требованиям:

· процессом планирования должен заниматься высококвалифицированный сотрудник;

· необходимо использовать маржинальный анализ при рассмотрении денежных потоков компании, поскольку финансовое планирование связано с маркетинговыми и производственными планами компании.

Кроме того, на процесс формирования денежных потоков компании влияет ряд факторов, включающих две группы: внутренние и внешние (зависят от уровня развития экономики страны, политики и т. д.).

На рис. 1 систематизированы все возможные факторы, оказывающие влияние на формирование денежных потоков компании. Также проведено ранжирование факторов по степени их влияния на размер денежных потоков, исходя из условий осуществления финансово-хозяйственной деятельности в современной экономике.

Рис. 1. Факторы, оказывающие влияние на формирование денежных потоков компании

Как видно из данных рис. 1, на формирование денежных потоков воздействует совокупность факторов. При точности подстройки под их влияние (а оно может быть как положительным, так и отрицательным) компания может получить значительное увеличение денежных потоков. По мнению большинства экономистов, в основе управления денежными потоками компании лежит ряд принципов.

1. Принцип обеспечения сбалансированности. В процессе управления денежными потоками финансовый менеджер сталкивается с разнообразием их классификаций и видов. Для обеспечения их подчиненности общим целям и задачам управления требуется сбалансированность денежных потоков компании по видам, объемам, временным интервалам и другим существенным характеристикам. Этот принцип реализуется за счет оптимизации денежных потоков компании в процессе управления ими. Как дефицит, так и избыток денежных средств негативно влияют на результаты деятельности компании. При дефиците денежных средств снижаются ликвидность и платежеспособность компании. Это, как правило, вызывает увеличение просроченной кредиторской задолженности (банковские кредиты, оплата поставщикам, задолженность персоналу по оплате труда). Избыток денежных средств приводит к потере реальной стоимости имеющихся временно свободных денежных средств из-за инфляции, происходит замедление оборачиваемости капитала, теряется часть потенциального дохода в связи с упущенной возможностью выгодного размещения денежных средств в более выгодные проекты.

2. Принцип актуальности и достоверности информации. Для рационального управления денежными потоками компании необходимо наличие информационной базы. Создать ее очень трудно, так как прямой финансовой отчетности, основанной на единых методических принципах бухгалтерского учета, в настоящее время не существует. Еще больше усложняют эту задачу отличия в методах ведения белорусского бухгалтерского учета от принятых в международной практике.

3. Принцип обеспечения эффективности заключается в том, что поступления и расходования денежных средств компании в отдельных временных интервалах происходят неравномерно, вследствие чего формируются значительные объемы временно свободных денежных активов компании, которые до момента их использования в хозяйственном процессе носят непроизводственный характер и теряют свою стоимость из-за инфляции. Применение принципа эффективности в управлении денежными потоками выражается в их использовании путем осуществления финансовых инвестиций со стороны компании.

4. Принцип обеспечения ликвидности. В результате высокой неравномерности отдельных видов денежных потоков образуется временный дефицит денежных средств компании, что снижает уровень ее платежеспособности. Таким образом, при управлении денежными потоками необходимо обеспечивать достаточный уровень их ликвидности в течение всего анализируемого периода времени. Применение этого принципа обеспечивается путем соответствующей сбалансированности притоков и оттоков денежных средств, в разрезе каждого временного интервала изучаемого периода.

Поскольку существуют различия в расчете денежного потока прямым способом и косвенным (прибыль плюс амортизация), стандартная (типовая) бизнес-модель финансовой структуры компании и движения ее денежных средств между различными составляющими ее деятельности может быть представлена графически (рис. 2).

Рис. 2. Бизнес-модель финансовой структуры компании и движения ее денежных средств между различными составляющими ее

Исходя из показанной бизнес-модели, в исследуемой компании организуется процесс планирования и управления денежными потоками.

Согласно бизнес-модели финансовой структуры к положительным денежным потокам (притокам) компании относятся выручка (операционная деятельность), средства, полученные от размещения временно свободных денежных средств и от продажи основных средств (инвестиционная деятельность), привлеченные и заемные денежные средства (финансовая деятельность).

К отрицательным денежным потокам компании отнесены платежи за пользование ресурсами (материальными, финансовыми, трудовыми).

Проблема многих компаний состоит в том, что заемное финансирование становится все более недоступным.

Исходя из представленной бизнес-модели объектами финансового планирования компании выступают текущая (операционная), инвестиционная и финансовая деятельность и их отдельные элементы.

Актуальной задачей для любой компании является обеспечение регулирования денежных потоков. В соответствии с методикой МСФО поток денежных средств — это полученные компанией ресурсы от финансовой, операционной и инвестиционной деятельности минус выплаченные.

Анализ денежных потоков начинается с достаточно простой оценки доходов и расходов компании по данным отчета о финансовых результатах.

В текущей деятельности приходится работать с денежными средствами, а не с прибылью, так что денежный поток бывает более значим, чем прибыль. С позиций контроля и оценки эффективности управления компанией весьма важно представлять, какие виды деятельности обеспечивают основной объем денежных поступлений и расходов. Для управления денежными потоками компании необходимы информативная достоверность и прозрачность, которые обеспечиваются, благодаря требованиям финансовой отчетности, формой «Отчет о движении денежных средств».

Текущая (операционная) деятельность по своей сути должна демонстрировать наибольшие значения притоков и оттоков денежных средств, потому что это именно та деятельность, которая отражена в уставе компании. Кроме того, оценка сальдо по текущей деятельности важна, ведь, во-первых, деньги имеют очень короткий жизненный цикл — 12–16 месяцев, во-вторых, они являются великолепным инструментом краткосрочных прогнозов из-за абсолютной точности.

Разные причины могут вызывать дестабилизацию денежного потока компании, что ведет к негативным последствиям. Причины этого финансового недуга бывают внутренние и внешние. Внешние — это кризис неплатежей, рост цен на энергоносители, конкуренция, инфляция. К внутренним причинам относятся сокращение объема продаж, слабое финансовое планирование, низкая квалификация кадров. Менеджмент должен прежде всего акцентировать свое внимание на внутренних причинах, и тогда они могут быть предупреждены и нивелированы качественным анализом.

Как международными (МСФО (IAS) 7 «Statement of Cash Flows»), так и белорусскими бухгалтерскими нормативно-правовыми документами регламентировано составление «Отчета о движении денежных средств» по операционной (текущей), инвестиционной и финансовой деятельности компании.

Целью составления данного отчета является отражение, во-первых, структуры денежных потоков по видам и направлениям деятельности компании, во-вторых, выяснение изменения денежных средств за конкретный период времени.

Кроме того, для анализа могут использоваться данные внутренней отчетности компании — это выписки банка о поступлении средств на расчетный счет компании, сводные данные о продажах (оперативные отчеты по торговой деятельности). Их применение в анализе связано с тем, что показатели, определяемые по бухгалтерской отчетности, в основном зависят от принятой учетной политики. Кроме того, отчетность имеет ретроспективный характер, в ней не учитываются рост цен, колебания валюты и показатели эффективности капитальных вложений, например, в нематериальные активы, что лишает информации о будущих денежных потоках и необходимой актуальности для принятия своевременных управленческих решений.

В отчетности также не отражаются предстоящие поступления денежных средств по реализуемым инвестиционным проектам в прогнозном и долгосрочном периодах. Поэтому для руководителей решение обозначенных вопросов является проблемой.

Оценка денежных потоков складывается из нескольких элементов: это анализ состояния, структуры и динамики доходов и расходов, относительных показателей движения денежных потоков.

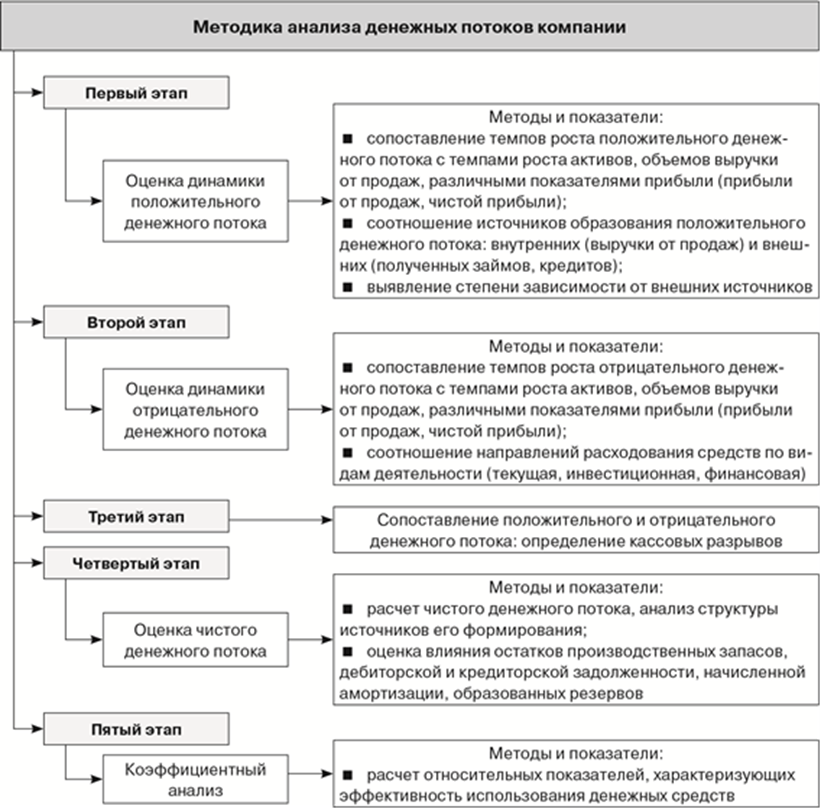

Предложенная на рис. 3 методика анализа денежных потоков компании составлена на основе существующих исследований и опыта работы. В частности, помимо стандартного набора показателей коэффициентного анализа, она включает анализ кассовых разрывов, весьма актуальных для нашей экономики и исследуемой компании.

В теории анализа существуют классические методы анализа данных бухгалтерской отчетности: трендовый (горизонтальный) анализ; структурный (вертикальный) анализ; сравнительный финансовый анализ (анализ в разрезе структурных подразделений, отдельных проектов, отчетных и плановых показателей); анализ финансовых коэффициентов (коэффициентов ликвидности, коэффициентов оборачиваемости отдельных активов, коэффициентов, характеризующих эффективность денежных потоков).

Анализ движения денежных потоков по своей сути представляет собой оценку размерности притоков и оттоков денег на конкретный момент времени, что дает возможность отслеживать появление кассовых разрывов, возможность увидеть, какая статья приносит больший приток денежных средств, а какая является основным источником их расхода.

Кассовый разрыв — это временный недостаток денежных средств, образующийся из-за несовпадения сроков и объемов поступлений и расходов. Причинами кассовых разрывов могут быть: неэффективность процедур краткосрочного и среднесрочного планирования движения денежных средств; несбалансированность сроков платежей поставщикам и поступлений от покупателей; длинный производственный цикл; несбалансированность налоговых платежей в течение года; отсутствие приоритетности платежей. Для предотвращения возникновения дефицита денежных средств необходимо регулярно вносить изменения в план с указанием приоритетности платежей.

После проведения структурного анализа выясняется взаимосвязь изменения остатков денежных средств и получения чистой прибыли компании в рассматриваемом периоде.

Рис. 3. Схема методики анализа денежных потоков компании

Если в отчете о финансовых результатах отражена высокая прибыль, а следовательно, высоки и значения рентабельности производственно-хозяйственной деятельности компании, то это еще не свидетельствует о том, что компания не нуждается в дополнительных средствах.

При высокой рентабельности и отсутствии оптимизации движения денег компания вынуждена постоянно привлекать дополнительные кредиты для устранения кассовых разрывов, что приводит к нестабильности деятельности компании и «проеданию» оборотных средств кредитами.

В то же время компания может иметь маленькую прибыль, но при этом располагать достаточным объемом денежных средств. При грамотном планировании денежных потоков даже в случае низкой рентабельности компания может быть стабильной.

Анализ и планирование движения денежных средств необходимы для своевременного выявления нехватки денежных средств, определения источников их устранения. Они также позволяют определить, стабильно ли получает компания денежные средства от операционной деятельности, насколько компания зависит от внешних источников финансирования. Совместный анализ отчета о движении денежных средств, отчета о финансовых результатах и бухгалтерского баланса позволяет судить о финансовой устойчивости, ликвидности и рентабельности компании.

Эффективное управление денежными потоками компании должно быть построено на применении комплексного план-графика мероприятий по управлению дебиторской и кредиторской задолженностью, которая не только способствует привлечению покупателей и росту выручки, но и может негативно отразиться на денежных потоках, а также на введении новой системы приоритетности платежей и нивелировании дестабилизации денежных потоков компании.

<...>